Bíró Jácint

január 31, 2019

Magyarországon az elmúlt tizenöt évben alaposan felbolydult és átrendeződött a lakossági hitelállomány összetétele és mértéke, köszönhetően több krízisnek is.

Milyen hitel és kölcsön népszerű, és merre haladunk 2019-ben?

Magyarországon az elmúlt tizenöt évben alaposan felbolydult és átrendeződött a lakossági hitelállomány összetétele és mértéke, köszönhetően több krízisnek, illetve az Európai Unió nyújtotta felzárkóztatási támogatásoknak.

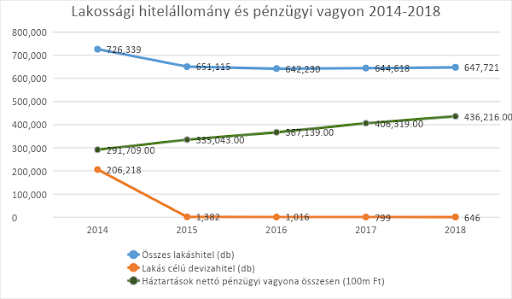

Ahhoz hogy átlássuk és megértsük, milyen hitelek és kölcsönök népszerűek manapság a hazai fogyasztók körében, fontos látnunk, milyen folyamatok zajlottak az elmúlt másfél évtizedben. Máskülönben aligha érthető, miért van összesen 646 (igen, hatszáznegyvenhat darab) devizaalapú lakáshitel összesen, míg lakáshitelből több mint 647 000 volt!

Azaz néhány év alatt eljutott oda a magyar lakosság, hogy az összes lakáscélú hitel egy ezrelékét sem teszi már ki a devizaalapú hitel!

Devizahitel, 2008: átalakuló hitelfelvételi szokások

Anélkül, hogy bárkit untatni akarnánk – vagy indulatokat felkorbácsolni –, tárgyilagosan azt mondhatjuk, hogy a magyar lakosságot a nyugati világgal ellentétben nem egy, hanem két krízispont is megtépázta az elmúlt 15 évben.

Ilyen szempontból sorstársaink a Kelet-Közép Európai többi állam, ahol ugyancsak megsínylették a deviza elszámolási alapú hiteleket az emberek. Az első krízis a devizahitelek törlesztőrészletének egekbe szökése volt, ami több tízezer magyar háztartást lehetetlenített el. A 2008-as pénzügyi válság világszerte százmilliókat érintett igencsak hátrányosan, egész országokat hozva nagyon szorult helyzetbe, illetve egész iparágak torpantak meg, estek vissza, ilyen volt például a hazai építőipar, illetve lakásépítés.

A második krízispont az elhúzódó pénzügyi visszaesés volt, ami hazánkat, a magyar kölcsönpiacot különösen érzékenyen érintette. Mindez természetesen alaposan felforgatta a hitelpiacot, és öröm az ürömben, hogy sokkal több, pénzügyileg tudatosabb ember lett, akik már átgondolják, mire vesznek fel, milyen feltételekkel és mennyi hitelt.

EU, kohéziós alapok, lassú növekedés

Ezt azonban részben tudta kompenzálni hazánkban az Európai Unió felzárkóztatási programja. Vállalkozások, egyesületek, alapítványok, mikro-, kis- és középvállalatok tízezrei jutottak kisebb-nagyobb pénzösszegekhez, amelyek aztán visszaforogtak a gazdaságba.

2010-től kezdve azután fokozatosan kezdett magához térni a gazdaság és 2018-ra eljutott az ország oda, hogy 2014-hez képest 3000 milliárd forinttal nagyobb a teljes lakossági vagyonállomány.

Beszéljenek a számok a hitelek népszerűségéről

Az alábbi táblázatban a magyar lakosság hitelállományát és pénzügyi vagyoni helyzetét ábrázoltuk 2014 és 2018 között. A jobb láthatóság érdekében a vagyont százmillió forintos értéken adtuk meg.

Amint az látható, egyetlen év alatt, 2014 és 2015 között lényegében eltűnt a deviza alapú lakáshitel a magyar piacról, és miközben az összes lakáshitel száma közel nyolcvanezerrel csökkent, a lakosság összes nettó vagyona folyamatosan emelkedett.

Merre haladunk 2019-ben hitelek terén?

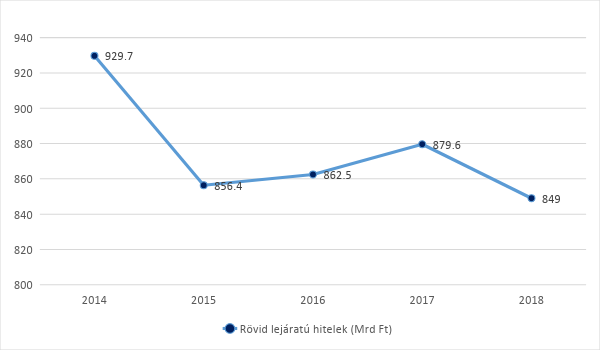

A rövid lejáratú személyi hitelek terén hasonló a helyzet, mint a lakáshiteleknél.

Forrás: ksh.hu

2014 és 2015 között jelentős visszaesés volt tapasztalható, közel 80 milliárd forinttal ment össze ez a fajta hitelállomány. Habár a következő két évben növekedésnek indult, tavaly ismét meredeken csökkent a lakossági kintlévőség. Mindez azt mutatja 2019-re, hogy a lakáshitelek és a rövid lejáratú személyi kölcsönök és hitelek mennyisége egyaránt csökkenni fog, azaz a lakosság inkább megtakarít, mintsem további kiadásokban gondolkodjon.

A hitelek száma biztatóan nő, ami gazdaságélénkítő hatású

A növekvő vagyon mértéke miatt lehetséges, hogy mégis többen fognak hitelt felvenni a további növekedés érdekében, habár minden a nemzetközi gazdasági helyzet változásától függ.

Természetesen egyéni szinten ezt mindenki másképp éli meg. Felelős hitelfelvételhez, a bankok kölcsön ajánlatainak összehasonlításához pár perc alatt képben lehet hitelkalkulátor segítségével. Nézze meg és válasszon alapos megfontolás után!

További hasznos témák:

Akciós hitel, Online hitel, Személyi hitel kalkulátor, Autóhitel kalkulátor, Gyorshitel, Személyi hitel, Hitelkalkulátor, Gyors kölcsön, KHR, Autóhitel, Gyorskölcsön, Szabad felhasználású hitel, Hitel autóvásárlásra, Adósságrendező hitel, Hitel fix részletre, Hitelkiváltás, Kis összegű hitel